La un moment dat, pe parcursul acestei veri europene, guvernul grec va intra în incapacitate de plată şi va încerca să gestioneze ieşirea ţării din zona euro. Iar asta nu se va întâmpla pentru că şi-ar dori-o cineva în mod special (deşi sunt unii care o vor) şi nici pentru că e cea mai înţeleaptă mişcare (căci nu este), ci pentru că nimeni nu o mai poate evita.

La un moment dat, pe parcursul acestei veri europene, guvernul grec va intra în incapacitate de plată şi va încerca să gestioneze ieşirea ţării din zona euro. Iar asta nu se va întâmpla pentru că şi-ar dori-o cineva în mod special (deşi sunt unii care o vor) şi nici pentru că e cea mai înţeleaptă mişcare (căci nu este), ci pentru că nimeni nu o mai poate evita.

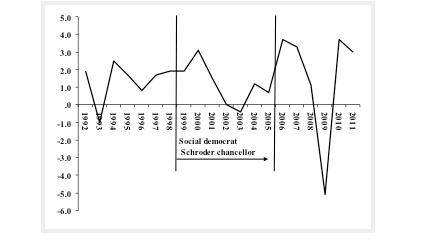

Acest rezultat era previzibil de peste un deceniu. După o serie de performanţe inegale de-a lungul anilor ’90, în primii cinci ani ai guvernării Schroeder, creşterea economică a Germaniei reunificate a intrat în declin (vezi Fig. 1). Drept răspuns, guvernul social-democrat a demarat o strategie de creştere economică prin intensificarea exporturilor. Aceasta se baza pe un acord încheiat cu sindicatele privitor la plafonarea salariului real, o restrângere a măsurilor de protecţie a muncii ce trebuia să permită scăderea salariilor pe o piaţă a muncii divizată şi subvenţionarea de facto a exporturilor prin intermediul unor facilităţi fiscale în acest domeniu.

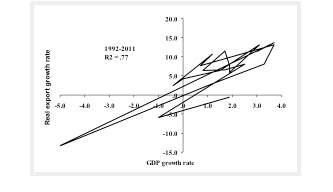

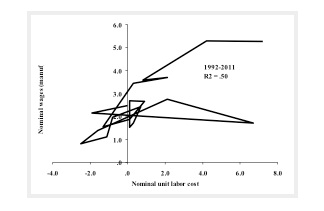

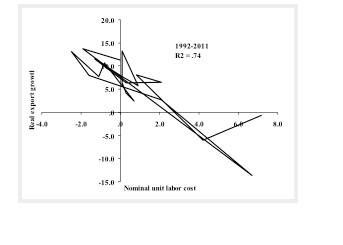

Ca atare, creşterea şi-a revenit, aproape trei sferturi din aceasta datorându-se sporirii exporturilor (Fig. 2). Principalul factor al creşterii exporturilor, responsabil pentru aproximativ 75% din aceasta, a fost costul unitar al muncii, care fie a scăzut, fie a avut o creştere extrem de lentă (Fig. 3). După cum era de aşteptat, o mare parte, aproape jumătate, din această variaţie a costului unitar al muncii s-a datorat fluctuaţiei salariului nominal (Fig. 4). Simpla înmulţire ne arată că o treime din performanţele Germaniei pot fi atribuite acestei politici de reducere a slariului real (0,75 x 0,75 x 0,5 = 0,28 sau 28%). Un efect colateral mai mult sau mai puţin planificat al acestei reduceri a salariului real a fost o creştere slabă a importurilor germane, având drept consecinţă un excedent al balanţei comerciale.

Fig. 1: Creşterea PIB-ului Germaniei, 1992 – 2011

Fig. 2: Variaţia exprimată în procente a creşterii reale a exporturilor şi a PIB-ului înGermania, 1992 – 2011

Fig. 3: Variaţia exprimată în procente a creşterii reale a exporturilor şi a costului unitar al muncii înGermania, 1992 – 2011

Fig 4: Variaţia exprimată în procente a costului unitar nominal al muncii şi a salariului nominal înGermania, 1992 – 2011

Fig 4: Variaţia exprimată în procente a costului unitar nominal al muncii şi a salariului nominal înGermania, 1992 – 2011

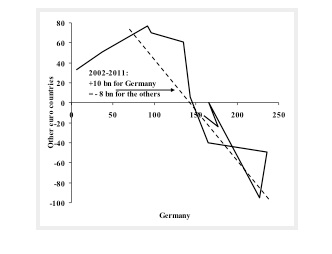

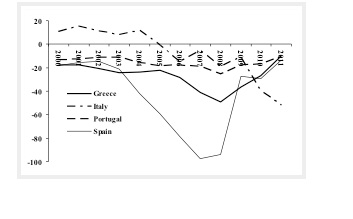

Cum majoritatea exporturilor Germaniei se îndreptau către alte state membre ale Uniunii Europene, o strategie bazată pe exporturi se traducea într-o sporire a volumului importurilor pentru celelalte ţări. În 2000, Germania a înregistrat o balanţă comercială pozitivă de 6 miliarde de dolari, în vreme ce restul ţărilor din zona euro au generat o balanţă pozitivă totală de 33$ miliarde (vezi Fig. 5). Doi ani mai târziu, balanţele crescuseră la 92 şi, respectiv, 77 miliarde. Apoi, strategia bazată pe exporturi a guvernului german a intervenit în forţă. Până la debutul crizei financiare, în 2008, balanţa germană ajunsese la 277$ miliarde, în vreme ce balanţa comună a tuturor celorlalţi membri scăzuse până la – 95$ miliarde (vezi Fig. 6). Strategia de creştere de tipul “cerşeşte prin vecini” dăduse nefastele rezultate aşteptate.

Această strategie de creştere a guvernului social-democrat, continuată cu râvnă şi de coaliţia Angelei Merkel, a constituit sâmburele viitoarei crize a zonei euro. Odată cu venirea crizei financiare, discrepanţele tranzacţiilor comerciale s-au transformat din nişte simple probleme de balanţă comercială într-un adevărat dezastru. La sfârşitul deceniului, singura întrebare rămasă era care dintre ţări va fi prima lovită de acest tsunami. Şi ce să vezi, cea dintâi a fost chiar Grecia, pentru că era singura din zona euro care avea atât un deficit substanţial al balanţei comerciale cât şi un grav deficit al balanţei de plăţi (cel din urmă, de aproximativ 7 % din PIB în 2007, ajungând la 10% în 2008 şi la 16% în 2009). Din acest punct încolo, viitoarea avalanşă era de neoprit, după cum au recunoscut-o unele voci încă de pe-atunci. Asemenea celor ale Cassandrei, avertismentele lor s-au lovit de urechi surde. Singura incertitudine era când anume va fi nevoită Grecia să-şi declare insolvabilitatea şi să iasă din zona euro.

Pe la jumătatea lui 2010, când inevitabila insolvenţă a Greciei s-a produs, cea mai la îndemână soluţie pe termen scurt era suspendarea sau amendarea cartei BCE şi cumpărarea de către aceasta a tuturor datoriilor ţării. Asta ar fi evitat dezastrul, reducând procesul de ajustare prin care Grecia ar fi trebuit să treacă la o simplă chestiune de competitivitate comercială. În schimb, triada alcătuită din guvernul german, Comisia Europeană şi Fondul Monetar Internaţional a ales să impună o politică de austeritate pe care niciun guvern n-ar fi putut-o implementa şi care, odată pusă în practică, ar fi făcut ca serviciul datoriei publice să devină aproape imposibil. Intrarea în incapacitate de plată şi ieşirea Greciei din zona euro deveniseră acum doar o chestiune de timp.

După ce-au trimis speculanţilor un semnal clar că nu vor proteja obligaţiunile greceşti, guvernul german şi Comisia Europeană, dar, din câte se pare, nu şi FMI-ul, s-au arătat surprinşi de extinderea crizei în Italia, Spania şi Portugalia (care a dat naştere acronimului “PIGS” , “porci”– Portugalia, Italia, Grecia, Spania). Departe de a suscita o reconsiderare de strategie, această aşa-zisă contagiune va atrage după sine o serie de măsuri din ce în ce mai dure din partea Berlinului şi a Bruxelles-ului (susţinută şi de acoliţii din eşalonul secund din Austria, Franţa, Olanda şi Finlanda).

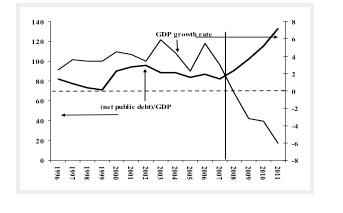

Atunci când guvernul grec ales în mod legitim nu a reuşit să facă imposibilul, a fost înlocuit, fără consultarea electoratului, cu o fantoşă, primul eveniment de acest gen de după cel de-al Doilea Război Mondial. După doi ani în care s-a străduit cu conştiinciozitate să implementeze o austeritate imposibilă, răsplata guvernului grec a fost colapsul economic şi o datorie publică colosală (Fig. 7). Deşi, între 2000 şi 2008 aceasta oscilase în jurul a 115% din PIB, în 2009 va creşte la 133%, în 2010 va atinge 150%, pentru ca la sfârşitul lui 2011 să ajungă la 165% din PIB.

Fig. 5 – Balanţa comercială,Germania şi celelalte ţări din zona euro, 2000 – 2011 (mld. $)

Fig. 6 – Balanţa comercială a PIGS, 2000 – 2011 (mld. $)

Fig. 7 – Creşterea PIB şi datoria publică ca procent din PIB, Grecia, 1996 – 2011

Evenimentul care a desăvârşit acest dezastru s-a produs la întâlnirea G8 şi apoi la summitul zonei euro din această săptămână [sfârşitul lunii mai – n.tr.], când cancelarul german şi-a reafirmat hotărârea de a respinge singura măsură imaginabilă pentru evitarea intrării în incapacitate de plată a Greciei, şi anume, reducerea imediată a datoriei suverane prin “ştergerea” ei (măcar parţială), sau o substanţială amânare de plată. Şi cum principalele bănci europene, şi în special cele germane, anticipau demult acest refuz, se pregătiseră din timp, sporindu-şi baza de active cu credite ieftine luate de la BCE. Una dintre ironiile viitorului faliment grecesc va fi tocmai aceea că liniile de credit create de BCE pentru evitarea insolvenţei greceşti vor contribui la grăbirea lui.

Pe 17 iunie 2012 vor avea loc alegeri în Grecia. Dacă se va reuşi formarea unui guvern, acesta va fi obligat să declare insolvenţa (creditorii ar putea forţa o astfel de măsură chiar înainte de alegeri). În cazul în care guvernul va fi de stânga, aceasta va încerca să administreze insolvenţa în cel mai raţional mod cu putinţă. E posibil, totuşi, ca presa financiară şi alţi lideri internaţionali ca David Cameron, să înspăimânte suficient de tare electoratul grecesc, încât acesta să readucă la putere suspecţii de serviciu. În acest caz, intrarea în faliment va fi una haotică, vechea clică punând în scenă aceeaşi mascaradă a serviciului datoriei publice, sub atenta supraveghere a Berlinului şi Bruxelles-ului.

În mai 2010, o reacţie de bun simţ la insolvenţa Greciei ar fi înlăturat posibilitatea intrării acesteia în incapacitate de plată. Chiar şi la jumătatea lui 2011, lansarea pe piaţă a unor titluri de valoare europene ar fi pus capăt crizei euro şi ar fi redus problema Greciei la o simplă chestiune de ajustare a balanţei de plăţi (chiar dacă una substanţială). Săptămâna trecută, Angela Merkel ar fi putut deschide întâlnirea G8 cu dramaticul anunţ potrivit căruia guvernul ei va garanta datoria greacă, va sprijini crearea unor obligaţiuni europene comune şi va convoca o întâlnire a tuturor şefilor de stat din Europa pentru lansarea unei politici fiscale expansioniste.

Nimic din toate astea nu s-a întâmplat şi fireşte că nu exista niciun motiv pentru a ne aştepta ca cineva să urmeze acest şir de paşi raţionali. Insolvenţa şi ieşirea din zona euro a Greciei sunt un dezastru anunţat, iar după aceea, rămâne de văzut ce se va mai întâmpla.

Traducere Alexandru Macovei